�����I�Ǐ��悷�鎩�� ���̂S�@�u�X�����c���v�̖{���I�ۑ� �R��� �@ �f�ړ��Q�O�O�T�D�W�D�P�Q�A�W�D�P�W�A�X�D�P�O�i�X�V�A�g�[�j |

|||||||

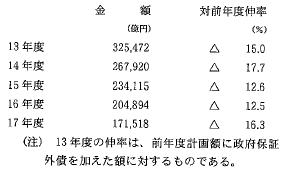

�@���Ƃ��Ɓu�X�����c���v�́A�s�������v�A�Ƃ��ɂ��܂�R�T�O���~�ɂȂ�Ȃ�Ƃ���X���A�ȕۂ̍����̒��~���A�������Z���ɂ��ߋ��A���c�A���ЂȂǂ́u�͂����́v�Â���̂��߂̎����̉����ƂȂ��Ă������Ƃ����߂����邪�傫�ȖړI�Ƃ���ė����B �@�^�}�̐����ƂƉ����ւ̊����́A�W�O�����~�̍��̈�ʉ�v�\�Z�Ƃ͕ʂɁA�����ЂƂ̑傫�ȗ\�Z�i���ۂ͎؋��j�������̌����Ȃ��Ƃ���Ŏ����I�ɂ����Ă��邱�ƂɂȂ�B �@�����ƂƊ����̍ٗʂɂ��A�g�ɂ���āA��������W�߂�ꂽ�X���A�ȕۂ̒��~�������̒m��Ȃ��Ƃ���ŏ���ɑ�K�͂Ȍ������ƁA�u�͂����́v���݂Ɏg���A�������A����炪�ݐύ��Ƃ��Ă����łȂ��A�s�Ǎ��Ɖ����Ă��錻���͓���ʼn߂ł�����̂ł͂Ȃ����낤�B �@�����ɁA���܂�P�O�O�O���~�ɂȂ�Ȃ�Ƃ�����{�̍���n���Ȃǂ����킹���ݐύ����x����e�퍑�w���̌����ɗX���A�ȕۂ��Ȃ��Ă������Ƃ�����ł���B �@���͗X���A�ȕۂ������Ƃ����u�������Z���v��肾���łȂ��B�R�T�O���~�Ƃ�����X���A�ȕۂ������ɁA�������x�����Ă��邱�ƂƂ��W������B�X���A�ȕۂ������Ƃ������̍w���z�͉��̃O���t�ɂ���悤�ɂP�T�O���~�ɋy��ł���Ɛ��肳��Ă���B  ���{�̗ݐύ����z�̐���  ���A�����̗ݐύ��ɐ�߂�X���E�ȕۍw���� �@���̈Ӗ��ŁA�X�����c���A�Ƃ��ɍs���Č��A�����Č��Ƃ̊֘A����X�����c�����d�v�ȉۑ�ł��邱�Ƃ͌���҂��Ȃ��B�܂��X�����c�Ɍ��炸�����疯�ցA�����Ȑ��{�A��l�V������̒E��Ȃǂ́A���{�̍��̌`��ς��邤���ł���߂ďd�v�Ȃ��Ƃ��A�ƒN������x�͎v���Ă��܂��B �@�����A�悭�悭�l����ƁA�X�����c���́A����������悤�Ȋ����疯�ցA�����Ȑ��{�A��l�V������̒E��ƌ������P���ŕ�����₷���L���b�`�t���[�Y�Ƃ͕ʂɁA���܂��܂ȑ傫�ȉۑ肪�R�ς��Ă��邱�Ƃ�������B�����{���I�ȉۑ�ɂ��āA���{�������ƁA����ɂ����I���Ɋ֘A���A�������ł���}�X�R�~�͂قƂ�nj��y���Ă��Ȃ��B �@�ŏ��Ɍ����邱�Ƃ́A�����O�㖢���̍��A�n���̗ݐύ���s�Ǎ��̑啔���́A��T�O�N�����Ă��鎩���}�����̉��ōs���Ă������Ƃł��邱�Ƃ��B �@������ɁA���v���͍l�����Ȃ��B�ʂ����āA����̗X�����c���ʼnʂ����ď�̃O���t�̗X���E�ȕە��i�P�T�O���~�j���Ȃ��Ȃ�̂��H�@�啝�Ɍ���̂��H�@�܂��܂Ƃ��ȏ����J���Ȃ����Ԃ��s���ȉߋ����猻�݂̕s�Ǎ����z���܂߂��������Z���̗ݐύ������c���Ō��I�����̓����Ȃ������ł���̂��H�@����ɗX���A�ȕۂ����ꂼ�ꊔ����Љ����ꂽ�ꍇ�A���{�̋��Z�K�͂̐��{������č��̋�����Z���{�̉a�H�ɂȂ�Ȃ��̂��H�@�l���`�Ȃǂɂ�郊�X�N�͂Ȃ��̂��H�@�ȂǂȂǁA�f�p�ȋ^�₪�ʂ�������Ȃ��B

�@�ŏ��Ɍ����邱�Ƃ́A�������L�̓��{�̗ݐύ��̌��������ׂėX�֒������ƁA�X�֕ی����Ƃɂ���ƁA�h�O�}�`�b�N�Ɏv�����݂����Ă���Ƃ���ɂ��傫�ȉۑ肪����Ǝv����B �@�������A�����̂ЂƂł��邱�ƂɊԈႢ�Ȃ��B�������A�����܂ō�,�����́A���ЁA���c���̗ݐύ��A�������I�ɉ���s�\�ȕs�Ǎ��𑝂₵�Ă����̂́A�Â��́u���v�A�u���v�A�u�Ɓv�̖����A�����́u���v�A�u���v�A�u�Ɓv�A�u�w�v�A�u��̖����̎��ƌ���ǔF�ɂ��邱�Ƃ͊ԈႢ�Ȃ��B�������������̎��ƌ���ǔF�̃y���^�S���́A�܂��ɐ��{�����}�̈�储�ƌ|�ł͂Ȃ��낤���B �@�Ƃ���ŁA���ۂ̗X�����c���̊�{���j�y�і@�Ăɂ́A�r������ƂȂ�\�����������c����Ă���B�ȉ��A�\�Ȕ͈͂ŗX�����c���ɌW���ۑ�ɂ��Ď������q�ׂĂ݂����B ���̂P�@�X�Ɩ��E�����Ɩ� �i�P�j���{�̗X�����c���Ăł́A�]���̗X�����Ƃ��@�����T�[�r�X�A�A�X�ցA�B�X�֒����A�C�ȈՕی��̂S�ɕ����Ă���B�X�֎��Ƃ�4�̋@�\���A���ꂼ�ꊔ����ЂƂ��ēƗ������A�����l�b�g���[�N��ЁA�X�֎��Ɖ�ЁA�X�֒�����ЁA�X�֕ی���ЂƂ���Ƃ��Ă���̂ł���B �i�Q�j����ɑ��X�����c���ɔ�����c���̎咣�̑����͎��̂悤�Ȃ��̂ł���B�u���v�̂�����Ȃ��X�֎��Ƃł�����ŋ��ŐԎ��̌����߂�����Ă���Ǝv���Ă��܂����A���{�ł͐ŋ��͎g���Ă��܂���B�ނ���ŋ��ŕ��S���ׂ��������ŋ��ŕ��S���Ă��Ȃ����̂�����܂��B�Ⴆ�A�N����b�N��������1�^3�������ŋ��ŕ��S���Ȃ���Ȃ�܂��A�X�֎��ƐE���ɂ͐ł̕��S�͂���܂���B����Ȏ��v�̂�����Ȃ��X�֎��Ƃ������܂ő����Ă����̂́A�X�ǂ��������ƂƊȈՕی����ƂƂ����킹�čs���Ă�������ł��B�v �i�R�j�ŏ��̉ۑ�́A�X�����Ƃ��@�����T�[�r�X�A�A�X�ցA�B�X�֒����A�C�ȈՕی��̂S�ɕ����A���ꂼ���������Љ�����̂ł��邩��A�藣���ꂽ�@�ƇA�̎��ƒP�Ƃł͌o�c�����藧�����ǂ����A���������c����̊e��X���֘A��Ƃ��[�ŋ`�������Ƃ�O��Ƃ��Čo�c�����藧���ǂ����ɂ���B �i�S�j����������ƁA���j�o�[�T���T�[�r�X�ł���X�֎��ƂƂ��Ă̇@�����l�b�g���[�N��Ћy�чA�X�֎��Ɖ�Ђ�����P�Ƃ̋Ɩ��ʼnʂ����ĉ�Ђ̌o�c����������̂��A�ɂ���H�@�X�֒����A�ȈՕی��Ƃ̕������킹���Ȃ��Ƃ������Ƃ����łȂ��A����A�����z���Ƃ���葽�l���A���������A������w�d�q���[��������Ȃ��ŁA�����A�R�ԕƒn�A�ߑa�n�ȂǂŁA�]���̑����l�b�g���[�N�@�\�A�X�@�\���ێ�����邩�A�����A�R�ԕƒn�A�ߑa�n�ȂǂŗX�ւ̃��j�o�[�T���T�[�r�X���\�ƂȂ邩�ۂ����ۑ�ƂȂ�B �i�T�j���Ƃ��A���쌧�ɂ͍�������W�O�ȏ�̎s����������A��M�n��Ȃǂɂ́A���P�O�O����Q�O�O�O�l���x�̒�������������B�����̒��R�Ԓn�ɂ����ėX�ւ̃��j�o�[�T���l�b�g�T�[�r�X���\�Ƃ��邽�߂ɂ́A�����炭���A�����̒n�搭��Ƃ̘A�g�A�⊮���s���ƂȂ�͂����B ���̂Q�@�X�Ɩ��E�����Ɩ��i�h�C�c�|�X�g�̓��f�����肦�邩�H�j �i�P�j�X�֎��Ƃ̖��c���łЂƂ̃��f���ƂȂ��Ă���̂��h�C�c�̗X�֎��Ƃł���h�C�c�|�X�g���B�������A���̃h�C�c�|�X�g�ɂ́A���̂悤�ȉۑ肪�w�E�ł���B���c���̍�����^�����h�C�c�̘A�M�c����A���݁A���̎��Ƃ̖��c���Ɋւ��A���Ȃ̎����ɓ����Ă���Ƃ����B �i�Q�j�X�֎��Ƃ̖��c���ȑO�A�h�C�c�����ɂ͖�29,000�������X�ǂ́A���݁A��13,000�܂Ō������Ă���B�h�C�c�̘A�M���{�͐ݒu���݂��Č�����H���~�߂悤�Ƃ������A���ǁA�e��̗X�֗������Q��ɂ킽��l�グ�����B����ɍ�����Ԏ����o��A�h�C�c�̘A�M���{��B���{�͗X�֎��Ƃ̐Ԏ���⏕���ׂ��ƌ����v���c�����ꂽ�h�C�c�|�X�g����������Ă���B�ȉ��́A��i�����ŗX�֎��Ƃ̖��c�����̗p���Ă���h�C�c�̍��ۗX�֗��������c�i�p�u���b�N�T�[�r�X)�ƂȂ��Ă�����{�A�č��A�J�i�_�̗�������Q�{�����Ȃ��Ă��錻���������Ă���B �@�@�Q�l�F�R���F���ۗX�֗����̍��ʔ�r �i�R�j����ɖ��c���̃��f���Ƃ���Ă���h�C�c�E�|�X�g�̖��c���Ƃ����ە��������i�c�g�k�j�����A�h�C�c�|�X�g�͍q��@���Q�O�O�@�ȏ�L���A���̗L���ȍ��ۑ�}�ւc�g�k���q��ЂƂ��Ă���B�������A�h�C�c�|�X�g�̍��ە������Ƃ́A���E�e���̋�`�̗��p��O��ɂǂ��ɂ����������̂ł���B�C���t�������̂��߂̖c��ȓ��������Ɛ����̑O��ƂȂ��Ă���B �i�S�j����ɑ��A���������S�A�������S���ʒÉY���ɍs���n�郆�j�o�[�T���T�[�r�X�̗X�֎��ƌo�c���X�֎��ƒP�ƂŐ�������\���͏��Ȃ��B���{�̗X�֎��Ƃ����ە������Ƃ�����Ǝv���邪�A���������c�g�k�Ȃǂ̍��ۏ��������ƊE�ɓ��{�̂d�l�r����ʂ̍q��ւ������ł��ł���͂����Ȃ��H�d�l�r����ʂ̃y���J���ւ́A�h�C�c�|�X�g�̂P�^�Q�O����P�^�P�O�O���x�̌o�c�K�͂��������Ă��Ȃ��B�@ �i�T�j���̂悤�ɗX�����Ƃ̂������j�o�[�T���l�b�g�T�[�r�X�́A�X�����c���̒P�Ǝ��ƁA�{���łȂ��A�����⊮����{��A���}�{��A�n�搭��ƘA�g���A���Ȃ킿�Z�C�t�e�B�[�l�b�g����̓I�ɍl�����Ă͂��߂ĉ\�ƂȂ�Ǝv����B�}���A�ߌ��Ȗ��c�����s�����j���[�W�[�����h�̍��܂͂��Ƃ��A�C�M���X�A�I�����_�Ȃǂ̐�s����ł��A���ǁA�X�֎��Ƃ̈��ՂȖ��c���̌��ʁA���������Ԏ��𐭍�ɕ��S���Ă��錻���������ƒ�������K�v������B����ł́A�܂��Ɂu���̖؈���v�ł���B ���̂R�@�X�֒����A�X�֕ی������i���A�n�����x�����j �i�P�j�X�����c���ɔ����鍑��c���̌������Ƃ��āA���̂悤�Ȃ��̂�����B �i�Q�j���Ȃ킿�A�u�X�֎��Ƃ��a����ȈՕی��Ƃ������Z���Ƃ��s�����Ƃɑ��č������ᔻ������܂��B�X�֎��Ƃc�����ׂ��Ƃ̐��͂��̋��Z�ƊE����̍������ᔻ����o�Ă���Ƃ����Ă�������������܂���B�i�������j���̂P�O�N�Ԃ̓��{�o�ς̒���͖��ԋ��Z�ƊE���{���̎g����Y��ē��@�ɑ��������Ƃ������ł��������Ƃ�Y��Ă͂����Ȃ��Ǝv���܂��B�X�֒������ȈՕی������c������āA���@�ɑ���悤�Ȃ��Ƃ�����ǂ�����̂ł��傤���B�X�֒�����ȈՕی��̎����͍��̌��Ќ��c��ʂ��Ė��ʂȎ��Ƃ̉����ɂȂ��Ă����Ƃ̔ᔻ������܂��B�������A�i����́j�X�֎��Ƃ̐ӔC�ł͂���܂���B�X�֎��Ǝ����̎���^�p��W�Q���A���̍������Z���Ɏ�����U�蓖�ĂĂ����\�Z�����i���呠�ȁA���݂̍����ȗ����ǎ����^�p���j�̐ӔC�ł��B�v�@�i�j���͐R �@�ȉ��A�����A��Ɏw�E�����ۑ�������悤�B �i�R�j�܂��A�X���A�ȕۂ����c�����ꂽ�ꍇ�A�X����s���]�����l�A����]���ȏ�ɍ��̍���e��N���ʂɔ������ƁA���ƍ������؋��ʼn��x�����邱�ƂɂȂ�Ȃ����A�ƌ����傫�ȋ^�₪����B �i�S�j���}�́A�X���A�ȕہA�N���������������Ƃ��鎑���^�p�̗�������������̂��B�X���A�ȕہA�N���������́A�����ɑ�������B����A�o���ɂ́A���{���̗ݐϓI�؋��̂��ƂƂȂ��Ă��鍑�A�n���A�O���͂��ߓ��H���c�Ȃǂ̌��ЁA���c�A����@�l������B����ɂ���������Əo���̒��Ԃɋ��呠�ȗ����ǁi���݂̍����ȁj�̎����^�p��������B �X���A�ȕہA�N���������������Ƃ��鎑���^�p�̗���  �o�T�F�͑��M�Y�E�؏G�a�����̌�������̗ϗ� �i�T�j�����ł̍ŏ��̉ۑ�́A�o�����Ȃ킿��ʉ�v�\�Z�̔��������Ȃǎ؋��ɂȂ��Ă�����{�����{�⎄��ƂƂ͒��������ӔC�ȓ��H�S���c��{�n���Z�@�ւ����̂܂܂ɁA�����c������Ζ��A���Ȃ킿�����Ȏ����^�p���̎w���ō���N�A����Ɍ�q������������܂�������Ȃ��X���A�ȕۓ��A�������������肪��������Ƃ͎v���Ȃ����Ƃ��B �i�U�j���̓��{�ɖ���Ă��邱�Ƃ́A��v��i���ŗB���ʉ�v�\�Z�̔��������Ȃǎ؋��ɂȂ��Ă�����{���{�y�э��A�N�A�����Ɗe����ʉ�v�ɂ�菫������ɖ��ӔC�ɋ��z�ȗݐύ��𑝂₷�A�܂��ɐ��{�^�}�A���Ȃ킿�����}�I�ȑ̎����̂��̂ł���B���̖��̔��{�I�A�{���I�ȉ����A���v�����ɁA�������z�Ɋ����Ē~�ς����X���A�ȕۂȂǓ��������A���c�����Ă����̉����ɂ͂Ȃ�Ȃ��B �i�V�j���������X���A�ȕۂ����c�����ꂽ����Ƃ����āA�����Ȃ�P�T�O���~�ɋy�ԍ��A�N����ɂ���Ƃ͕ʘg�ƂȂ��Ă���������Z���y�т��̌�̍��������Ҋ����܂��ɑ��̋�s�▯�ԋ��Z�Ɉڂ��ς��邱�Ƃ͂ł��Ȃ��B����������I�ɂ��������������邱�Ƃ͉\�ł����Ă��A���c���ɂ���Ă����̍\�����傫���ς��\���͏��Ȃ��Ǝv����B �i�W�j���ɗX���A�ȕۂ����c���A���Ȃ킿�X����s�ƂȂ����ꍇ�A�ꌩ�A�Ɨ���������Ƃł���X����s�̎���I���f�ŏo����I�����邱�Ƃ��\�ɂȂ�悤�Ɏv���邪�A���Ƃ��A���c�����ꂽ�X����s�ɉ����ւ���V�����������ƍ����ȗ����ǂ̊����Ƃ̊����k���ŁA���ǁA���܂Œʂ��ʂ̍��¤�N�킳��A���Ƃ̖؈���ƂȂ�Ȃ��ۏ͂Ȃ��B�����A���H���c���c���ɂ����ŋN���Ă��鋴���k���͂��̗�ł���B�܂��Ɋ����k�����̂��̂ł͂Ȃ����H�@ �i�X�j��L�Ƃ͕ʂɁA���[�U�[�̗���A���Ȃ킿�a���҂̑����猩��ƁA�X���̗X����s���́A�]�����������{�ۏ��Ȃ��Ȃ邱�Ƃ����݂���B�X����s�̎����^�p�͍��܂łƂ͈قȂ�A���̏ꍇ�ɂ́A�u���ԁv�A�u���ȐӔC�v�𗝗R�ɁA�₦���傫�ȃ��X�N�����傢���ނ��ƂɂȂ�B�����A����A�����㏸�ǖʂɓ]����A���ۗ��ʎs��ł̉��i�\���̃��X�N����C�ɑ��債�A���ʓI�ɑ傫�ȕ]������������ނ��ƂɂȂ肩�˂Ȃ��B �@�@���Q�O�O�W�N���F�P�X�X�W�N�ɓ����̏����b�O�����s������ʂ̍��� �@�@�@�i�P�O�N�łS�O���~�j�����҂��}����B�����O�ɂ��č��̎s�ꂪ�\�� �@�@�@���鋰�ꂪ���邱�ƁB���{�����Ɣj�Y���N����^�C�~���O�̂ЂƂB �i�P�O�j���̂悤�ɁA���c�����꒴���K�o���N�ƂȂ�X����s�ɁA�X���֘A�̊����炪��ʂɖ����Ƃ��ēV����\���͔ے�ł��Ȃ��B���H���c���݂�܂ł��Ȃ����̉\���͔ے�ł��Ȃ��B����ɂ��̏ꍇ�A�X����s���ۗL����P�T�O���~�K�͂̍��������Â��邱�ƂŁA���ʓI�ɐ��{�̗ݐύ������x�����邱�ƂɂȂ邾�낤�B�t�ɁA����A���A�n�����w�����錴���ƂȂ�X�֒�����X�֕ی��̗a���z���A�W�������ɂ��W�����o�ƂȂ�\��������B�܂��a���҂́A����A��藘���̗ǂ����Z���i�Ɉڍs����\��������B ���̂S�@�X�֒����A�X�֕ی������i�������Z���A�������x�����j �i�P�j����A�X�����c���͍��A�n���������Ƃ͕ʂɁA�ߋ��ɂ�������ЁA���c�A����@�l�Ȃǂւ̋��z�ȍ������Z���ɋN������s�Ǎ����A�����̖ڂ̌����Ȃ��Ƃ���Ń`�����Ƃ������i�ƂȂ�Ȃ����H�@�������������̎��ԂɊւ�����J���͂ǂ��Ȃ��Ă���̂��H�@����ɂ����ߋ��̋��z�ȍ������Z���ȂǂɋN������s�Ǎ��̏����͂ǂ�����̂��H �i�Q�j����Ɋ֘A���A�����V���Q�O�O�T�N�X���X�����ɗX�������l����ƌ������W������B�����ł́A���̂悤�ȃ��[�h����͂��܂�B �@�u�������Z���ɂ͕s�Ǎ���������ĕ������ǖ{���Ȃ́v�A�u�������Z���ɂ������@�ւɑ���Z���ɂ��ẮA����܂ł��ׂĉ������Ă���A�s�Ǎ��͂���܂���v�@����Ȃ��Ƃ肪�����Ȕ��s�́u�������|�[�g�Q�O�O�S�v�ɋN����A���Ԃ̋��Z�W�҂�������ꂳ���Ă���B���|�[�g�͑�����B�����@�ւ���ʉ�v�Ȃǂ��玖����̕⏕�����Ă��邱�Ƃւ̔��_�Ƃ��āu�i�����@�ւ́j���v��Nj����閯�Ԋ�Ƃł͂ł��Ȃ��悤�Ȏ��ƂŁA�����I�ɕK�v�ƍl�����鎖�Ƃ����{���Ă���v�u�⏕���͊�{�I�ɐ���ɕK�v�ȃR�X�g�i����R�X�g�j���v�ƁB �i�R�j���̏�L�̌������������Ɏq�����܂��̃E�\�ł��邩�́A���炩�ł���B���Ȃ킿�A�X��,�ȕۂ���I�N���ی�����q�̋��呠�ȗ����ǎ����^�p�������ɏW�߁A�S���H���c��{�n���Z�@�ցA����@�l�Ȃǂɂ܂��Ƀo���}�N���x�����̂Q�O�O�O�N�܂ő������Ă������Ƃ͂����m�̂Ƃ��肾�B������������Z�����x�ƌ����B �i�S�j�͑��M�Y�Ɛ؏G�a�̋�������������̗ϗ��w��͂̍������Z���_�̖`���Ɏ��̂悤�ȉ��肪����B�������p�ƂȂ邪�d�v�Ȃ��ƂȂ̂ŁA�ǂ�ł��炢�����B���Ȃ킿�A�u�X���̃J�l�͍������Z���Ƃ����`�œ���@�l�Q�ɂ����܂�Ă���B����@�l�̐Ԏ��͂����炭���\���~��������Ȃ��B���X���͓���@�l�ɒ��ڑ݂��t���Ă���킯�ł͂Ȃ��B�X���̒����͑S�z���呠�Ȃ̎����^�p���ɗa������A������������ɗ��ꂽ�B �@�܂�X���̗Z����͋��呠�ȁ����ł���A����@�l�̐Ԏ�����͎Ւf����Ă���B���ɑ݂��Ă���ȏ�A���Ƒ̂Ƃ��Ă̗X���̕s�Ǎ��̓[���Ȃ̂��i�T�����m�o�ςQ�O�O�P�N�V���V�����j�B �@�X���͍������X�ǁ��i���呠�ȁj�����^�p��������@�l�Ɨ���Ă��邪�A�X�ǁ������^�p�������W�@�l�͐ؒf����Ă���̂ŁA�X���͈��ׂ��Ƃ����B�{�����낤���B�����A�������̋L���ɂ���h����@�l�̐Ԏ������\���~�h���ԍς��ꂽ���Ƃ����獑�͂ǂ��Ȃ�̂��B�����������u����邱�Ƃ͂�邳��Ȃ��B�D�D�D�D�D�D�D �@���͂��̋L���ł���̂ق��ł́A�u�����̗X���ƌ����Ă��A����͓���@�l���\���~�̐Ԏ���ŋ��Ŗ��߂�Ƃ����A�����̑命���̑���ȋ]���̏�ɐ�������A�ƔF�߂Ă���B�u���ט_�v�̍��ꂪ����Ă���B����ł����������Ƃ��N����ƁA���͐Ԏ����s���Ď蓖�Ă���ȊO���@�͂Ȃ��B���Ƃ��ƍ��͍Γ��s�����ʂ̐Ԏ����Ōo��I�ɕ���Ă���B���̏�Ԃł͎�藧�ĕs�\�ƂȂ����������Z�����܂��Ԏ����Ŗ��߂邵���Ȃ��B�v �@�Q�l�F�������Z���̉ۑ� �i�T�j��L�̂悤�ɗX���E�ȕہE�N�������͍������Z���Ƃ��ē���@�l���̎������Ƃ��Ċ��p����Ă������A�Q�O�O�W�N�x����͐��x���ς��A�]���̍������Z���ɑ���������͊��S�Ɏs�꒲�B����������Ȃ��Ȃ�B �܂��Q�O�O�P�N�x�������,���c�A����@�l���́u�����v�Ƃ������ɗނ�����s���A���玑���B������@�ɕς�����B�������A�����̑����͍��A�n�����l�A�ˑR�Ƃ��ėX���A�ȕہA���I�N���������Ƃ��Ă��邱�Ƃɕς��͂Ȃ��B �i�U�j�����ł̑傫�ȉۑ�́A�������Z���A�����Ȃnj���,���c�A����@�l���ɗX���A�ȕۓ��������Ƃ��đ݂��t���Ă�������Ȏ������͋{�E�ؘ_���ɂ���悤�ɁA�s�Ǎ������A�������̐ŋ��ɂ���Ă��Ȃ��߂���Ă��Ȃ����ǂ����ł���B����ɂ��āA��̓����V���͎��̂悤�ɏq�ׂĂ���B �i�V�j���Ȃ킿�u�X�̐��{�n���Z�@�ւ̂Q�O�O�T�N�R�����Z���A�ŏI���v���Ă��P�S�O�O���~�̐Ԏ��ɓ]���B�s�Ǎ��̑����ȂǍ������e�̈������ڗ������B���Ԃł͂ł��Ȃ�����[�B���̖ڕW�Ɍ����A���{�n���Z�@�ւł́A�ݏo�������ᗘ�ɐݒ肳���P�[�X�������B�_�ы��Ƌ��Z���ɂ̏ꍇ�A�ݏo���������B�����������u�t����v�̊z�́A�Q�O�O�S�N�x��W�O���~�B�݂��Ήۂ��قǁu�{�Ƃő�����������v���v�\���͕ς���Ă��Ȃ��B���̑������͍��̈�ʉ�v����́u�⏕���v�Ō����߂���Ă���B�P�X�X�U�N�x�ɂP�O�O�O���~�߂������⏕���́A�Q�O�O�S�N�x�ɂ͖�T�O�O���~�܂ň��k���ꂽ���A���͕̂⏕�����̂��̂��B.......�X�����c���́A����@�l�Ȃǂ֖���}�ɋ��𗬂��Ă����X���ƌ����u���v��߁A���ƍU�߂ɂ����킾�B�����A���{�n���Z�@�ւȂǓ���@�l�̂�������������Ȃ��ƁA�u���v�����߂Ă����ʂ͔����B ���̂T�@�X�֒����A�X�֕ی������i���Ԃւ̎����̗�����j �i�P�j���{�̗X�����c���̂����A�X���A�ȕۂ̖��c���̌��ʂƂ��āA�R�O�O���~�ɋy�Ԓ��~�����̖��Ԃւ̗��ꂪ�����Ȃ�Ƃ����̂�����B����͖{�����낤���H �i�Q�j�����ł���̓����V���̓��W�L�������p�������B �i�R�j���Ȃ킿�u�X�����c���łR�O�O���~���̗X���A�ȕێ������u�����疯�ցv�V�t�g����̂��B�|�������X�����c���S�����̃u���[���ł���͂��܂����όc�勳���炪�A���ɗX�����c�������ꍇ�̎����̕ω��͂������|�[�g������B�Q�O�O�S�N�x�ƂQ�O�P�V�N�x�Ƃ��ׂ�ƁA�X���A�ȕۂ�������ւ̗���͂Q�O�O���~����P�O���~�Ɍ������A���Ԍ������R�O���~������ƌ����B�ꌩ�A�u�����疯�ցv���������Ă���悤�Ɍ�����B�����A.....�B�X���A�ȕۂ̍��A�n���w���͋t�ɂP�R�O���~����P�T�O���~�ɑ����A����ɖ��ԋ��Z�@�ւ��獑�w���Ȃǂ�ʂ��Đ��{�ɗ���邨���́A�Q�W�O���~����U�V�O���~�Ɍ������Ă���B�X�����c���ɂ���Ė��ԋ��Z�@�ւ�ƌv�ւ̍��̈ˑ��x�́A�t�ɏd���Ȃ�ƌ����V�i���I���B�X�����c����������Ύ�������C�ɖ��Ԃɉ��A�o�ς�����������B���c���̖c������������A����ȁh�o���F�̖����h������Ƃ͌�����Ȃ��B�v ���̂U�@�X�֒����A�X�֕ی������i���O���̎���Ɩ��c���g�D�̏����j �i�P�j���ăj���[�W�[�����h�͗X�֎��Ƃ����Z����i�X�֒����E�ȈՕی����Ƃɑ�������j���O������A���ꂱ�����{�����K���ׂ��r�W�l�X���f���A���v�ł���Ɠ��{���{�͐������Ă����B�������݂ǂ����낤�B���K���ׂ��j���[�W�[�����h�͍ēx�ŋ��𓊓����A�X�ǂɋ��Z����������Ă��̂ł���B�����A��U���ꂽ�V�X�e���̕����͗e�Ղł͂Ȃ��A�j���[�W�[�����h�̋ɒ[�Ȗ��c�����f���͌��ݎ��s�̌��{�Ɖ����Ă���B �@�Q�l�F�j���[�W�[�����h �i�Q�j�h�C�c�ł͓����A�X�։�ЁA���Ȃ킿�h�C�c�|�X�g���������A���̌�A�h�C�c�|�X�g�͐e��ЂƂ��āA�X�lj�ЁA�}���։�ЁA������ЁA���Z��Ёi�h�C�c�o���N�j�܂ł��q��Љ������B����ɁA�h�C�c�|�X�g�̎q��ЂƂȂ������Z��Ђɂ͐����ی���Ђ⑹�Q�ی���Ђ�����Љ����Ă���B�����A���Z��Ђł���h�C�c�o���N�͗X�։�Ђł���h�C�c�|�X�g�̎q��Ђł͂Ȃ����������Z��Ђ��X�Ljێ���̂Q���̂P�S���邱�Ƃɉ����Ȃ��������߃h�C�c�|�X�g�͋��Z��Ђ������B���݁A�h�C�c�|�X�g�͗X�lj�ЁA�}���։�ЁA������Ђ̊������P�O�O���A���Z��Ђ̖�V�O����ۗL���ăO���[�v�o�c��W�J���Ă���B �@�Q�l�F�h�C�c�|�X�g �i�R�j�����A���{�̗X�����c���̊�{���j�ł́A��������Ђ�e��ЂƂ�����̂̂P�O�O�������L�ł���̂͑�����ЂƗX�֎��Ɖ�Ђ����ł���A�X�֒�����ЂƗX�֕ی���Ђ̊����ۗL��F�߂Ă��Ȃ��B����ɁA�X�֎��Ɖ�ЁA�X�֒�����ЁA�X�֕ی���Ђ�������ЂɋƖ��ϑ�����`�����ۂ��Ȃ��Ƃ��Ă���B�X�֎��ƂƗX������,�ȕێ��Ƃ����邱�ƂɔM�S�Ȃ��܂�A��������Ђ𒆐S�Ɏ��{�ŘA��������Ƃ��O���[�v�̗L�@�I�A�g����o�c�ɂ���Ď��{�͂����邱�Ƃ��ł��Ȃ��Ȃ�\��������B �i�S�j����A���{�̗X�����c���ŁA���{�I�ɐ藣���ꂽ�X�֒������Ɖ�Ђ�ȈՕی����Ɖ�Ђ��i�q��m�s�s�̂悤�ɁA�������c������Ȃ��ꍇ�A�ŏI�I�ɂ͂R�T�O���~���̗a���z���������K�o���O�����邱�ƂɂȂ肩�˂Ȃ��̂ł͂Ȃ��B�@���Ƀ��K�o���O������ꍇ�ł��A���S���c���Ɏ���ߓn���ɂ����ĉߏ����{�̖�肪�N���Ȃ��ƌ����邩�H�@�t�ɁA�����s��Ȃǂł̊������p�ɂ��A�ߏ����{�����������A����Ȃ�̓K���Ȏ��{�K�͂����������K�o���N�A�X����s���a�������ꍇ�ɂ́A���ꂪ�V���ɖ��Ƃ��������邱�ƂɂȂ�Ȃ����H �i�T�j���Ȃ݂ɁA�h�C�c�|�X�g�͎��Ȏ��{���R�O���Ŕ������Ă���B����A���{�X�����Ђ̎��Z�ł͓��{�̏ꍇ�A��V���~�̎��{���K�v�ł���Ɛ��肵�Ă���B�������{���{�͂��̖��̎��{�Ŕ��������悤�Ƃ��Ă���ӂ�������B����Ɋ��̔��p���������{�̏[���ɏ[�Ă�ƌ����l�����Ȃ��悤���B��Ƙ_�I�Ɍ����,�X�����c�������邱�Ƃ́A�s��Ŋ����s���A����p���邱�Ƃ��Ӗ����邪�A���{���{�͗ݐύ������̂��߂ɂ��̎��������ɂɎ�荞�ނ��Ƃ������l���Ă���A�̐S�ȗX�֎��ƌo�c�̌��S�o�c�����Ɏg�����Ƃ͖ѓ��l�����Ă��Ȃ��B ���̂V�D�X�����c���͕č����{�E�Y�Ƃ̗v���H �i�P�j�����A���O���Ƃ̊W�A�Ƃ��ɕč��Ƃ̊W�ł��̗X�����c����������ƁA���̂悤�Ȋ뜜���w�E�ł���B �i�Q�j���Ȃ킿�A���݂܂łɕč�����Ԕ��킳��Ă���̂����{�ł���A�S�̂̂R�O�`�S�O���ƌ����Ă���B�����č��͓���ɔ���Ȃ��ƌ����Ӗ��œ��{�o�ςɂƂ��Ĉ��̕s�Ǎ��ƂȂ��Ă���ƌ����Ă��悢�B���O�����w�������炵�Ă���Ȃ��œ��{�������č��̔䗦���グ�Ă��錻��������B�č��ǐ��̏������X�����c�����������闝�R�̂ЂƂƂ��āA����ł͐�������Ă���č��c����̗X�y�ѕی���Ђ������x������̂ł͂Ȃ����ƌ����뜜������H

�i�R�j����ɉ��Ɏ�����{���j�ł́A�u���{�X�����Ђ�p�~���A4���Ɖ�Ђƍ����S�z������ۗL���鏃��������Ђ�ݗ�����B�ݗ�������2007�N4���Ƃ���B�D�D�D�D�D�D�D�D�����l�b�g���[�N��Ћy�їX�֎��Ɖ�Ђ̊����ɂ��ẮA������Ђ��S�z�ۗL���邪�A�X�֒�����ЁA�X�֕ی���Ђɂ��ẮA�ڍs���Ԓ��Ɋ����p���A���L���c����������B���̍ۂɂ́A�V��БS�̂̌o�c�y�ѐ��E�̋��Z����̓����̃��r���[���s���B�܂����́A�ڍs���Ԓ��Ɏ�����Ђ̊����̔��p���J�n���邪�A���s�ς݊��������̂R���̂P���銔���͕ۗL����B�v�Ƃ���Ă���B �i�S�j�����Ŗ��ƂȂ�̂́A������Ђɑ��Ă͈ڍs���ԂP�O�O���A�ڍs��P�^�R���銔�������ۗL�Ƃ��邪�A�X�֒�����ЁA�X�֕ی���Ђ͈ڍs���Ԓ��Ɋ����p���A���L���c����������Ƃ��邱�Ƃ��B����́A��������J���Ē��߂����P�O�O���̒��~���O���A�Ƃ��ɕč��̋��Z���{�A���Z�Y�Ƃɔ���n�����ƂɂȂ肩�˂Ȃ��̂ł͂Ȃ����H�@���m�̂悤�ɁA�č����{�͉��N���O����A��̓I�ɗX����������ׂ��Ɠ��{���{�ɔ����Ă����w�i�����邩�炾�B �i�T�j���A�N�ˑ��̓��{�̍����������j�]���Ă��邱�Ƃ͎��m�̎����ł���A�Q�O�O�W�N�ɂ��ꂪ���݉����o�����Ƃ͍��₻�̓��̐��ƂɂƂ��Ă̓�����O�̂��ƂƔF������Ă���B���肩�������A���{�͋��z�̕č��Ă���B��ɏq�ׂ��悤�ɓ��{���č��x�����邱�ƂŁA�u�b�V�������͍����Ԏ����p�����邱�Ƃ��o���A�A�t�K���A�C���N�ƌ���������G�l���M�[�������D�푈�����X�ɋN�������Ƃ��\�ƂȂ��Ă���ƌ�����B �i�U�j�����A���{���{���č���ƕč��̑��ꂪ�\�����A�Đ��{�A�ċ��Z�Y�ƁA����ɂ͓��{�̋��Z�Y�Ƃ��呹���邱�ƂɂȂ�B�����œ��{���������ߍ��l���Y�ł���X���E�ȕۂ��łĂ���B�]����������ȗ����ǎ����^�p���ɂ��X���E�ȕۂ̎����������ɖc��ȓ��{�̍��A�N���w�����Ă������A�X���A�ȕۂc�����邱�Ƃō����Ȃ̎肩�痣��ĕč����{�̗v�����x����A���Ȃ킿�č��Ƃ���ɔ����x����Εč����{�ɂƂ��L�̖\���͗}�����ꂠ�肪�������Ƃ͂Ȃ��͂��ł���B �@���ݓ��č���g�فA�t�@�N�g�V�[�g:���ĊԂ̋K�����v�y�ы������� �@�@�@�C�j�V�A�e�B�u�Ɋւ�����ė�����]�ւ̑�R��� �i�V�j�ȉ��̎����ӏ��́A���̓_�ɂ��Đ��{�ɖ₢�����������̂ł���B���{�̓��ُ��ł́A�����ӏ��̓��e����������ے肵�Ă��邪�A�č��ɓO��I�ɒǐ����Ă���������č��̗v�]���A�u�X�����c���v�𐄐i���Ă��邱�Ƃ͏\���z��ł��邱�Ƃł���B �i�W�j����ɖ��c�����ꂽ�X����s�̗a�����X���[�Y�ɖ��ԂɗZ�������ۏȂǂǂ��ɂ��Ȃ��̂ł͂Ȃ����H�܂��ߓn���ɂ����ẮA���{�ۏ��邢�̓y�C�I�t�Ȃ��̗a���ƁA�y�C�I�t����̗a���Ƃ����݂��邱�ƂɃ��[�U�[�ւ̕s�����͂Ȃ��̂��H ���̂T

|

�o�T�F������

�o�T�F������